平成29年12月1日付で、所得税の確定申告の対象となる仮想通貨の損益やその具体的な計算方法についての取りまとめが発表されました。確定申告が必要となる場合とは、仮想通貨の売却、使用(仮想通貨で商品などを購入)および交換(他の仮想通貨へ交換)があります。その具体的な内容は次の通りです。

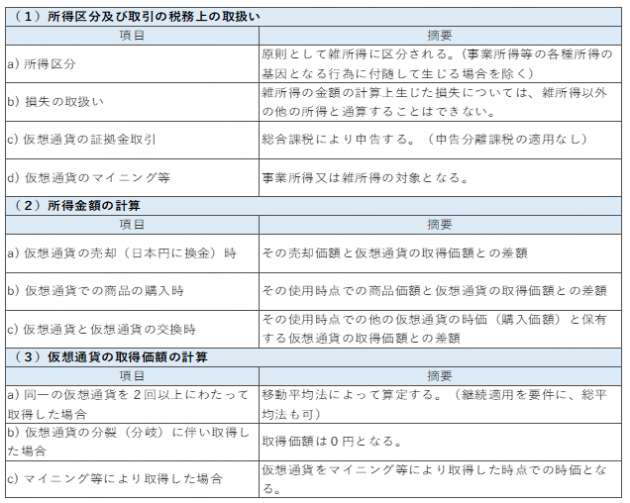

(1) 仮想通貨に関する所得の所得区分や取引についての税務上の取扱い

(2) 仮想通貨の売却や交換時における所得金額の計算方法

(3) 仮想通貨の取得価額の計算方法

これまで仮想通貨の所得税法上の取扱いについては情報が乏しかったですが、売却または使用によって生じる利益については、原則として、雑所得に区分され、所得税の確定申告が必要となります。以下に具体的な取り扱いを表にまとめましたので、申告義務のある方は是非参考にして頂ければと思います。

なお、今回の解説も、概略的な内容を紹介する目的で作成されたものですので、専門家としてのアドバイスは含まれておりません。個別に専門家からのアドバイスを受けることなく、本情報を基に判断し行動されることのないようお願い申し上げます。

ご不明な点等ございましたら、お気軽に弊社までご相談下さい。

(参考資料)

仮想通貨に関する所得の計算方法等について(情報)

https://www.nta.go.jp/shiraberu/zeiho-kaishaku/joho-zeikaishaku/shotoku/shinkoku/171127/01.pdf

平成30年1月31日アクセス